在克拉玛依市区东北角,坐落着一座“沥青丘”,这里像山泉一样流出的不是水,而是黑色的油。当地人把这里叫做“黑油山”,维吾尔语也叫“克拉玛依”,著名的克拉玛依大油田便位于此。

在这片油田上,即将诞生一家油田工程技术企业IPO,前不久,注册地址位于克拉玛依市的新疆科力新技术发展股份有限公司(下称“科力股份”)向北交所递去了一份招股说明书。

近日,科力股份的IPO进程进入问询阶段,问询函中,监管对公司产品质量风险、客户合作稳定性、毛利率下滑风险、采购情况披露不充分、关联交易的真实公允性以及存货跌价计提是否充分等11个问题发出质疑。

招股书与问询函外,科力股份还曾存在股份制改革时未足额代扣代缴个人所得税的问题。

此次冲击北交所IPO,科力股份拟公开发行股份不低于100万股且不超过2100万股,拟募集资金1.81亿元,其中9989.97万元用于智能生产制造基地建设项目,5071.5万元用于油气田工程技术研究院建设项目。

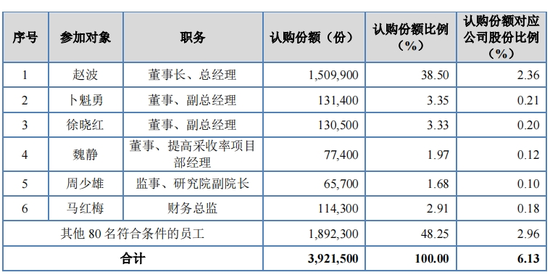

IPO前,科力股份实施了一次股权激励计划,其中大部分股权分配给了公司实控人赵波,可谓给赵波发了一个“大红包”。

一、改制时未足额代扣代缴个税,IPO前给实控人股权激励

泡在原油味扑鼻的实验室里,和同事一起做实验、写报告、攻克科研难题,是58岁的赵波最幸福的时刻。

1984年,毕业于西南石油大学(原西南石油学院)油田化学专业的赵波远赴新疆油田,致力于我国油田化学及其节能环保行业的研究开发、产业化及成果推广工作,在新疆石油管理局勘察设计院研究所效力了长达20年时间。

2004年,随着石油工业改革的深入,时任研究所所长的赵波,带领着研究所全体职工打破“铁饭碗”,踏上了改制之路。

彼时,勘察设计院旗下曾有一家集体所有制企业科力实业,组建于1992年10月,后于2004年11月改制为“新疆科力新技术发展有限公司”(即科力股份的前身),原研究院职工则与新疆石油管理局解除劳动合同并支付经济补偿,职工以所得经济补偿转为科力有限的等价股权或债权,并与科力有限重新签订三年以上期限的劳动合同。

科力有限设立时,注册资本为300万元,由赵波及31名参与改制的员工以及一家外部投资者石大奥德持有股份,其中,赵波持股13.25%,石大奥德持股12%。

往后的11年时间里,科力股份共进行了4次股权转让和2次增资,多位员工辞职退股的同时引进了数十位新自然人股东。此外,还有唯一一家国有投资机构新科源以3.5元/出资额的价格给公司投了200万元,不过,仅入股三年时间就与石大奥德一起以9.62元/出资额的价格相继套现退出,新科源与石大奥德投资浮盈分别174.89%、1636.58%。

2015年10月,公司完成股份制改革时,共有43位股东,全部是自然人股东。值得一提的是,科力股份改制时因未足额代扣代缴个人所得税曾在2019年3月被克拉玛依市税务局下发《税务处理决定书》,要求其补缴530.9万元,但不予加收滞纳金。

2022年6月,科力股份挂牌了新三板,并于次年2月进行了定增,定向发行股份392.15万股,募集资金总计约1199.98万元,发行价格仅有3.06元/股。如果此次成功登陆北交所,参与定增的投资人将浮盈约234.93%-267.35%。

实际上,此次定增也是科力股份实施的一次股权激励计划,认购对象为两家员工持股平台新疆力晟、新疆科聚。但值得一提的是,公司实控人赵波认购了其中大部分的股权,发行的392.15万股股份中,赵波认购了150.99万股,占比38.5%,其余的由85名公司高管及员工认购。

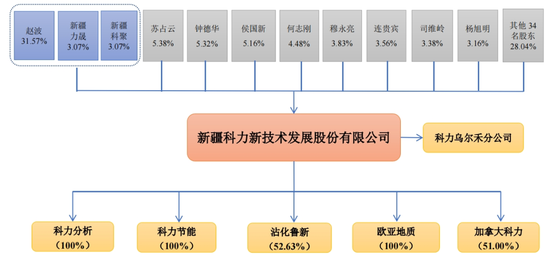

递表前,科力股份由43位自然人股东及2家员工持股平台持有股份,股权架构较为分散。其中,赵波直接持股31.57%,并通过新疆力晟、新疆科聚间接控制公司6.13%的表决权,合计能够控制公司37.7%的表决权,同时,其担任公司董事长及总经理职位,为公司控股股东及实控人。

二、大额赔偿事件蒙尘IPO,境外子公司亏损遭诘问

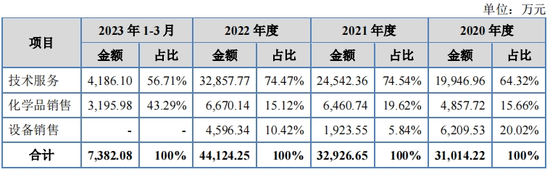

作为一家专注于油田工程技术服务领域的企业,科力股份集油田化学品研发与生产、工程装备设计与制造于一身,业务覆盖原油脱水、油田水处理、采油化学、油田增产增效、油气水分析检测、油田设备升级改造等众多技术服务领域。

油田技术服务、油田专用化学品和油田专用设备构成科力股份的三大收入来源,2020年-2022年及2023年第一季度,其实现营业收入分别为3.12亿元、3.35亿元、4.47亿元及7404.35万元,持续增长。

尽管营业收入一路增长,但科力股份毛利率却不断下降,报告期内,公司主营业务毛利率分别为33.68%、30.63%、23.84%及23.3%,2023年一季度毛利率较2020年已大幅下降10.38个百分点,且低于行业平均值7.73个百分点。

此外,科力股份净利润起伏也较大,报告期各期分别为283.93万元、3646.4万元、5030.18万元及524.3万元,尤其是2020年,全年净利润还不及2023年一季度净利润多。

对此,科力股份表示,这与一起因产品质量问题而发生的赔偿事件相关。2019年,科力股份控股子公司欧亚地质向客户销售的产品出现质量问题,含有大量有机氯,导致客户原油中的有机氯含量超标。

经协商,欧亚地质承担给客户造成的经济损失。截至2020年3月,客户外输商品油有机氯含量已符合输油标,油田生产和原油输送正常。欧亚地质已于2020年11月底前向客户支付赔偿款合计3040.73坚戈(约合人民币5023.04万元)。至此,2019年销售产品有机超标问题已解决并赔偿完毕,无后续纠纷,欧亚地质与客户继续正常开展业务。

招股书显示,欧亚地质成立于1999年,注册地位于哈萨克斯坦,报告期内,公司主要通过欧亚地质及另外一家境外子公司加拿大科力开展境外业务,期内,公司在海外地区收入分别为1.37亿元、1.14亿元、1.94亿元及3391.75万元,占营业收入的比例分布为44.08%、34.49%、43.87%及45.95%。

境外收入占据“半壁江山”,但欧亚地质、加拿大科力两家境外子公司盈利却较低甚至亏损,2022年及2023年一季度,欧亚地质净利润分别为-494.39万元、146.44万元,加拿大科力净利润分别为869.11万元、30.03万元。

对此,监管层对科力股份发起问询,要求其说明境外各子公司的收入构成及主要客户情况,并分析细分业务收入波动原因及合理性,以及盈利较低甚至亏损的原因及合理性,并对境外子公司财务核算的准确性、资金管控情况、如何防范资金占用等不规范事项提出质疑。

三、客户高度集中,供应商信息披露不充分

与石油打交道,科力股份自然绕不开中石油、中海油、中石化国内三大石油公司。近三年一期,公司第一大客户均为中石油集团的下属单位,通过风城油田作业区、陆梁油田作业区、重油公司、准东采油厂等新疆油田分公司下属的各油田作业区、研究院及其他二级单位,双方各期达成销售额分别2.39亿元、2.26亿元、2.7亿元及6036.52万元,占公司主营业务收入的比例分别达76.96%、68.68%、61.19%和81.77%。

中海油集团为公司第二大客户,通过海油加拿大、中海石油(中国)有限公司北京研究中心和中海油田服务股份有限公司天津分公司等下属单位,各期向公司贡献20%左右的收入。报告期内,科力股份前五大客户收入占主营业务收入的比例分别为98.14%、97.78%、98.46%和99.94%,客户集中度十分高。

相较于稳定的客源,科力股份的主要供应商变化较大。公司2020年的前五大供应商中,仅有新疆美智源贸易有限责任公司一家尚在2023年第一季度前五大供应商之列;率氢技术(北京)股份有限公司仅在2020年成为第一大供应商,公司向其采购设备材料金额1911.5万元,占比12.94%,此后再也不见其身影;此外,山东明川环保材料有限公司、上海曦化化工有限公司在报告期内也只两年在前五大供应商之列。

对此,科力股份解释称,公司供应商的变化与公司的生产经营需要相适应。公司开发新产品时会形成新的物料需求,并且根据客户需要进行定制生产,为及时满足下游客户对产品更新换代的需求时,都会导致对原材料需求的变化,另外,公司会不断根据已有供应商的供货质量调整采购规模,对一些产品质量不符合要求的供应商,公司会及时进行替换。

乐居财经《预审IPO》注意到,2022年,科力股份新增了两家外资供应商CEDA Services and Projects LP和Clear Stream Energy Services LP,不同于向其他供应商采购化工材料、设备材料等,公司主要向其采购“服务类”产品,当期向两家采购额分别为3296.22万元、898.61万元,占比分别12.9%、3.52%,金额较高。

科力股份表示,2022年,公司控股子公司加拿大科力取得联合站维修维护服务订单,针对此订单公司进行相应的产品或服务采购。不过,科力股份并未披露具体的服务采购情况,监管也同样对该问题发起追问,要求科力股份说明向该供应商的采购内容及外采金额较大的原因。

四、与境外关联方发生垫资采购交易,尚有3300多万元其他应收款未收回

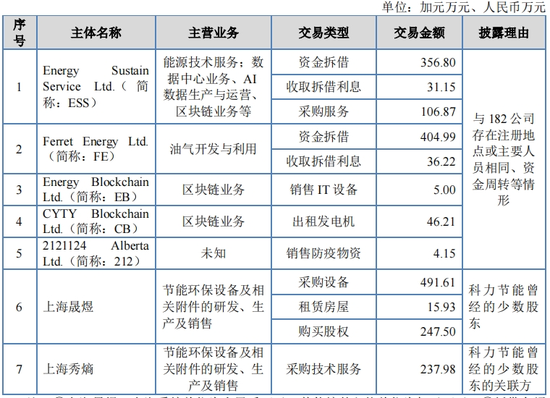

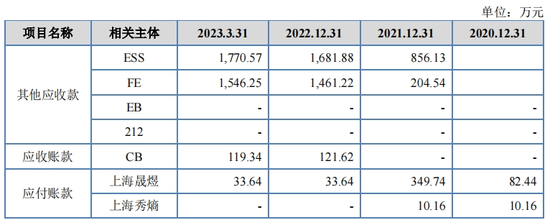

乐居财经《预审IPO》翻阅招股书发现,报告期内,科力股份存在多起大额关联交易,涉及多家境外关联方。

招股书显示,2021年-2022年,科力股份与Energy Sustain Service Ltd.(下称ESS)、Ferret Energy Ltd.(下称FE)发生垫资采购交易,交易金额分别为356.8万加元、404.99万加元,约合人民币分别1925.92万元、2186.03万元,公司将该垫资采购交易披露为资金拆借。

其中,ESS主营业务为能源技术服务,包括数据中心业务、AI数据生产与运营、区块链业务等;FE主要从事油气开发与利用。两家公司均与1822058 ALBERTA LTD(下称“182公司”)存在注册地点或主要人员相同、资金周转等情形,182公司则为公司控股子公司加拿大科力的股东,持股49%。

据披露,公司与ESS发生垫资交易的背景为,2021年2月-2022年11月,加拿大科力代ESS陆续向IT设备、配套装置、相关服务的供应商支付采购款,形成第三方资金拆借,且加拿大科力向ESS收取垫资总额8%的代理费用(实质为利息)。

另一边,与FE的垫资交易则为,2021年,FE取得加拿大的油田开采权,需采购钻井服务开始前期的钻井工作。2021年10月-2022年11月,加拿大科力开始代FE向钻井服务商支付采购款,形成第三方资金拆借,FE 按垫资金额的 10%向加拿大科力支付管理费用。

这两起交易引起监管层的注意,要求科力股份说明上述代采设备、代理钻井服务等业务的原因、必要性及合理性,与加拿大科力业务开展是否存在关联性,及其将该交易实质归为资金拆借是否准确。

除了发生垫资交易外,公司还与ESS之间存在采购服务。2021年,加拿大科力参与长湖油田装置重启项目投标,并于当年1月中标,签订合同。该项目自签订合同开始实施至2022年12月执行完毕。加拿大科力向ESS采购一体化项目管理、工程检测及HSE咨询等服务,并支付服务费金额106.87万加元。

不过,该采购价格的公允性,以及加拿大科力获取订单是否依赖182公司、ESS和FE公司等,还需科力股份进一步作出说明。

报告期内,科力股份来自于ESS及FE的其他应收款持续升高,截至2023年3月末,仍有分别1770.57万元及1546.25万元的其他应收款尚未收回。

针对公司与ESS和FE之间颇为特殊的关联交易情形,北交所进一步对科力股份发起追问,要求其说明ESS和FE及相关人员与公司是否存在其他利益安排,是否涉及关联方资金占用等不合规情形。

五、应收账款信用期内款项大于1年以内款项,存货跌价计提或不充分

科力股份营业收入不断增长之下,数额高筑的应收账款也危机隐现。

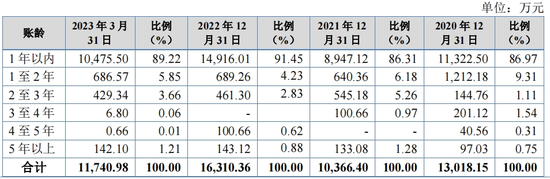

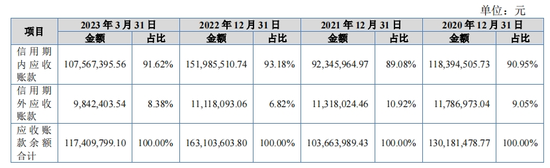

报告期各期末,科力股份应收账款余额分别为1.3亿元、1.04元、1.63亿元及1.17亿元,2020年-2022年,公司应收账款余额占营业收入的比例分别为41.7%、30.98%、36.51%。各期公司应收账款账面价值占同期流动资产的比例分别为41.29%、30.55%、47%、36.57%。

从应收账款账龄来看,公司1年以内的应收账款占比各期分别为86.97%、86.31%、91.45%及89.22%。报告期各期,公司信用期内的应收账款占比分别为90.95%、89.08%、93.18%及91.62%,应收账款信用期内款项大于应收账款1年以内款项。由此来看,科力股份面临国企、央企客户,是否存在放宽信用期的情况?

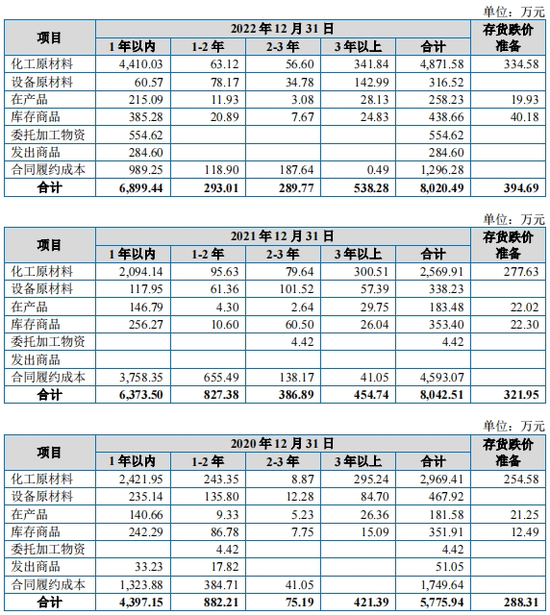

报告期内,科力股份存货账面余额分别为5789.18万元、8077.53万元、8041.41万元及7384.87万元,其中主要包括原材料、在产品、库存商品、周转材料等。

从存货库龄上看,科力股份库龄以1年以内为主,不过,公司3年以上库龄的存货余额逐年升高,报告期各期分别为421.39万元、454.74万元、538.28万元及549.9万元。

科力股份表示,基于谨慎性原则,公司对存货库龄3年以上(含3年)的化工原材料、在产品、库存商品及发出商品,全额计提存货跌价准备。但实际上,报告期各期末,公司存货跌价准备余额分别只有288.31万元、321.95万元、394.69万元和516.88万元,低于存货库龄3年以上存货金额。

基于此,科力股份还需进一步说明相关信息披露是否准确,对相关存货跌价准备计提的充分性、是否存在少提减值的情形。

附:科力股份上市发行中介机构清单

保荐人、承销商:东莞证券股份有限公司

律师事务所:国浩律师(北京)事务所

会计师事务所:容诚会计师事务所(特殊普通合伙)

承办:广州市厦天管理顾问有限公司

地址:广州市番禺区南村万博捷顺路9号

邮编:511449

总机:020-84282279

-

重磅!科创板上市门槛提高!

-

新证券法对投资者的保护

-

证监会:新三板可转板科创板、创业板

-

传道解惑 策划创新——朱耿洲博士为深圳清华国际研究生院高级工商管理E1802班授课

-

首批资本策划师(CCP)诞生 --破解融资难 就找CCP

-

让实战智慧化解经营盲点和风险,让融资策划为企业发展保驾护航

-

不经一番寒彻骨,那得梅花扑鼻香!

-

值得纪念的日子——首批资本策划师(CCP)正式诞生!

-

实战PK 只玩真的 不玩假的

-

股权激励个税优惠政策顺延三年

-

科创板领衔 资本市场改革步入新时代

-

西藏为小微企业减免税收同比增长119%

-

科创板走增量改革路 为增强市场包容性提供突破口

-

市场参与者要守住诚信“生命线”

-

跨境执法升级多元执法手段维稳市场

-

智能存款受限 微众银行暂停存入

-

地方掀起科创板第二波“选秀”

-

资本市场“老赖”屡罚屡犯 业内建议处罚力度应大于违法收益

-

制造业“补短板”或在明年发力 更大范围减税势在必行